Imposto de Renda Pessoa Física (IRPF)

O Imposto de Renda é tributo federal sobre os rendimentos de pessoas e empresas. No caso do cidadão comum, conhecido como pessoa física, seus ganhos e gastos são acompanhados pela Receita Federal (órgão do governo) por meio da Declaração de Ajuste Anual para IRPF (Imposto de Renda sobre Pessoas Físicas).

Mais conhecida como Declaração do Imposto de Renda, a dedução anual do IRPF sobre pessoas físicas permite à Receita Federal saber se há sonegação de impostos (quando os valores não são pagos corretamente) ou se há cobrança excessiva ao contribuinte.

Instituído pela lei 4.625, de 31 de dezembro de 1922, o Imposto de Renda definiu a tributação sobre rendimentos levando em consideração a capacidade de contribuição de pessoas e empresas. De acordo com a Receita Federal, o IR é o tributo com a maior arrecadação desde 1979 no país.

Leia também: Quais são os impostos recolhidos obrigatoriamente?

Quem deve declarar o Imposto de Renda?

A Declaração Anual do Imposto de Renda é obrigatória para quem teve rendimentos tributáveis acima de R$ 30.639,90 em 2023, sendo esse um valor que pode mudar conforme o ano. São rendimentos tributáveis os salários, por exemplo.

Além dos que têm rendimentos acima de R$30.639,90, também devem declarar o Imposto de Renda:

- Quem teve rendimentos isentos, não tributáveis ou tributados somente na fonte, sendo a soma superior a R$ 200 mil (FGTS, pensão alimentícia, indenizações, heranças, doações, loterias, seguro-desemprego, poupanças etc.).

- Pessoas que tiveram receita bruta de atividade rural bruta superior a R$ 153.199,50.

- Pessoas que realizaram operações na bolsa de valores de mercadorias ou semelhantes.

- Quem deseja compensar prejuízos de anos anteriores ou do próprio ano-calendário do ano passado.

- Pessoas que compraram ou venderam bens ou direitos no ano passado.

- Pessoas que, em 31 de dezembro do ano passado, tinham posse de bens e/ou propriedades que somem mais de R$ 800 mil.

- Quem tenha passado a residir no Brasil até 31 de dezembro do ano passado.

- Quem teve, em 31 de dezembro, a titularidade de trust.

- Quem realizou operação em bolsas de valores, de mercadores, de futuros e assemelhadas acima de R$ 40 mil ou com apuração de ganhos líquidos sujeitos ao imposto.

- Quem optou pela atualização de valor de mercado de bens e direitos no exterior.

- Quem optou por declarar os bens, direitos e obrigações detidos pela entidade controlada, direta ou indireta, no exterior como se fossem detidos diretamente pela pessoa física.

Taxas do Imposto de Renda (alíquota)

A Receita Federal tem uma tabela com os percentuais a serem cobrados para cada faixa de renda. As chamadas alíquotas são as taxas adotadas conforme os rendimentos mensais do contribuinte.

No ano de 2023, como houve mudança do valor de isenção no meio do ano, a taxa de progressão se refere aos valores antigos e novos. Lembrando que a isenção do imposto de renda atual (a partir de 2024) é de dois salários mínimos, conforme a medida provisória nº 1.206/2024, mas esse valor afetará a declaração entregue no ano de 2025.

Veja a tabela progressiva do Imposto de Renda 2024 de acordo com o rendimento anual:

|

Rendimentos anuais (base de cálculo) |

Alíquota |

|

Até R$ 24.511,92 |

ISENTO |

|

De R$ 24.511,93 até R$ 33.919,80 |

7,5% |

|

De R$ 33.919,81 até R$ 45.012,60 |

15,% |

|

De R$ 45.012,61 até R$ 55.976,16 |

22,5% |

|

Acima de R$ 55.976,16 |

27,5% |

Quem está isento da Declaração do Imposto de Renda?

Estão isentas da obrigatoriedade da Declaração do Imposto de Renda as pessoas que tenham renda abaixo de R$ 30.639,90. No entanto, o contribuinte pode fazer a Declaração Anual de Isento (DAI) para a atualização de seus dados no programa, evitando quaisquer problemas por ausência de deduções.

Também são isentos da obrigatoriedade da Declaração do Imposto de Renda aposentados acima de 65 anos que têm uma renda mensal de até R$ 1.903,98, pessoas aposentadas por acidente de trabalho e quem tem doença de origem profissional.

Além dessas, também contam com isenção do Imposto de Renda pessoas que têm algumas doenças e estão amparadas pela lei nº 7.713/88. Confira quais são as doenças:

- Alienação mental

- Cegueira

- Cardiopatia grave

- Contaminação por radiação

- Doença de Parkinson

- Doença de Paget em estados avançados (osteíte deformante)

- Esclerose múltipla

- Espondiloartrose anquilosante

- Fibrose cística

- Hanseníase

- Mal de Alzheimer (se comprovada alienação mental)

- Nefropatia grave

- Neoplasia maligna (câncer)

- Hepatopatia grave

- Paralisia irreversível e incapacitante

- Tuberculose ativa

- Síndrome da Talidomida

- Síndrome da Imunodeficiência Adquirida (Aids)

Como e quando é feita a Declaração do Imposto de Renda?

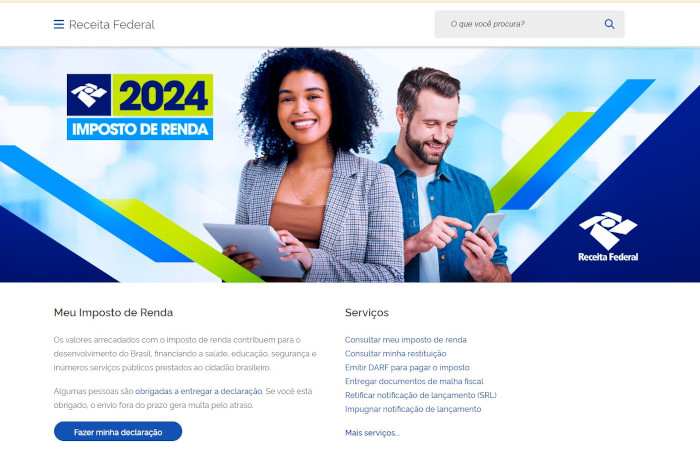

A Declaração do Imposto de Renda é feita digitalmente. A Receita Federal disponibiliza as seguintes opções ao contribuinte:

- Plataforma on-line da Receita Federal (site): por meio do serviço Meu Imposto de Renda, disponível no Centro Virtual de Atendimento da Receita (e-CAC).

- Programa IRPF 2024, no site da Receita Federal: voltado para declarações feitas pelo computador.

- Aplicativo Meu Imposto de Renda: disponível nas lojas de aplicativos para Android e iOS, destinado à declaração por smartphone ou tablet.

Entre março e maio, a Receita Federal abre o período para que as declarações sejam enviadas pelos programas oficiais. Em 2024, o prazo será de 15 de março a 31 de maio.

O programa para preenchimento da Declaração do Imposto de Renda é bastante intuitivo para pessoas com poucas despesas, dando as orientações básicas para cada item a ser preenchido. Caso haja muito o que deduzir, o mais indicado é procurar um profissional de contabilidade para fazer a declaração e evitar problemas futuros com a Receita Federal.

Veja também: O que é CPMF?

O que são dependentes na Declaração do Imposto de Renda?

Para fins de Declaração do Imposto de Renda, a Receita Federal aceita como dependentes as pessoas que dependem da renda do contribuinte para sua sobrevivência. Vejam quem é considerado dependente pela Receita Federal:

- Companheiro(a) com quem o contribuinte tenha filho ou viva há mais de 5 anos, ou cônjuge, independentemente se o casal for hétero ou homoafetivo.

- Filho(a) ou enteado(a) até 21 anos de idade, ou em qualquer idade quando incapacitado física ou mentalmente para o trabalho.

- Filho(a) ou enteado(a), se ainda estiver cursando estabelecimento de ensino superior ou escola técnica de segundo grau, até 24 anos de idade.

- Filho(a) ou enteado(a) com deficiência, de qualquer idade, quando a sua remuneração não exceder as deduções autorizadas por lei.

- Irmão(ã), neto(a) ou bisneto(a), sem arrimo dos pais, de quem o contribuinte detenha a guarda judicial, com idade até 21 anos, ou em qualquer idade quando incapacitado física ou mentalmente para o trabalho.

- Irmão(ã), neto(a) ou bisneto(a), sem arrimo dos pais, de quem o contribuinte detenha a guarda judicial, com idade até 24 anos, se ainda estiver cursando estabelecimento de ensino superior ou escola técnica de segundo grau, desde que o contribuinte tenha detido sua guarda judicial até os 21 anos.

- Irmão(ã), neto(a) ou bisneto(a) com deficiência, sem arrimo dos pais, do(a) qual o contribuinte detém a guarda judicial, em qualquer idade, quando a sua remuneração não exceder as deduções autorizadas por lei.

- Pais, avós e bisavós que, no ano anterior, tenham recebido rendimentos, tributáveis ou não, de até R$ 22.847,76.

- Menor pobre até 21 anos que o contribuinte crie e eduque e de quem detenha a guarda judicial.

- Pessoa absolutamente incapaz, da qual o contribuinte seja tutor ou curador.

Cada dependente dá direito a um desconto de R$ 2.275,08 no imposto que será pago, mas os rendimentos de cada um também serão calculados. Por isso, é necessário ter a documentação de todos os dependentes incluídos.

O que pode ser descontado do Imposto de Renda?

Alguns gastos (do contribuinte e de seus dependentes) podem ser deduzidos do Imposto de Renda, gerando descontos no valor a ser pago. São os gastos com:

- Educação: pagamentos com creche e mensalidades dos ensinos fundamental, médio, técnico e superior podem ser deduzidos.

- Saúde: gastos com fisioterapia, cirurgias, internações hospitalares, planos de saúde e odontológicos, atendimento psicológico, e materiais de reabilitação podem entrar como dedução.

- Previdência privada: a previdência privada deve ser informada no campo de deduções do contribuinte, mesmo que descontada em folha.

Declaração simplificada x declaração completa

A Declaração do Imposto de Renda se divide em simplificada e completa. Veja para quem cada modalidade é indicada:

- Declaração simplificada: é voltada para quem teve poucas despesas no ano a ser declarado. Os rendimentos tributáveis são deduzidos automaticamente em 20%. Nessa modalidade, o contribuinte deixa de deduzir gastos com educação e saúde, por exemplo.

- Declaração completa: é voltada para quem teve mais despesas no ano a ser declarado, podendo deduzir gastos com saúde e educação para redução dos impostos a pagar. Tal modalidade exige preenchimento completo dos itens necessários e documentos comprobatórios que resguardem o contribuinte.

Restituição do Imposto de Renda

Restituição do Imposto de Renda é o valor a ser restituído ao contribuinte após a Declaração do Imposto de Renda, caso a pessoa tenha pagado mais do que devido.

O pagamento da Restituição do Imposto de Renda é feito diretamente à conta informada ao fim da declaração. Anteriormente, a pessoa deveria escolher entre conta corrente ou conta poupança, mas a Receita Federal acrescentou, em 2021, a opção conta de pagamento a fim de que o contribuinte possa utilizar bancos virtuais ou fintechs para ser restituído.

A Restituição do Imposto de Renda é feita em lotes, prazos estabelecidos pela Receita Federal. Pessoas que enviam a declaração mais cedo recebem os valores antes.

Calendário de restituição do Imposto de Renda 2024

- 1º lote: 31 de maio de 2024

- 2º lote: 28 de junho de 2024

- 3º lote: 31 de julho de 2024

- 4º lote: 30 de agosto de 2024

- 5º lote: 30 de setembro de 2024

- 1º lote residual: 31 de outubro de 2024

- 2º lote residual: 29 de novembro de 2024

- 3º lote residual: 31 de dezembro de 2024

Acesse também: Afinal, como surgiu o dinheiro?

Quando eu tenho que pagar impostos na Declaração do Imposto de Renda?

Se, após o envio da Declaração do Imposto de Renda, o programa calcular que os rendimentos informados estão acima da alíquota (faixa) de tributação do IRPF, serão gerados o valor a ser pago, as condições para pagamento e o prazo para quitação dos débitos.

O que é malha fina?

Forma como é mais conhecida a malha fiscal, a malha fina é a situação em que a Receita Federal suspeita de irregularidades na Declaração do Imposto de Renda e separa a declaração para uma análise mais profunda das informações. São analisadas mais a fundo as informações recebidas do contribuinte e as informações a respeito dele recebidas de instituições, como empresas e planos de saúdes.

Nesses casos, é comum dizer que o contribuinte “caiu na malha fina”. Há casos em que apenas a retificação da declaração pode solucionar o problema, em outros, é necessário passar por entrevista com o Fisco para o esclarecimento.

Para evitar cair na malha fina, é importante fazer a declaração corretamente, não omitir dados e informações, nem postergar a retificação, se for o caso. Apesar de um prazo de cinco anos para eventuais correções na Declaração do Imposto de Renda, o melhor é não deixar para a última hora.

Perdi o prazo da Declaração do Imposto de Renda e agora?

O contribuinte que perde o prazo para envio da Declaração do Imposto de Renda deve regularizar sua situação o quanto antes para não ficar em dívida com a Receita Federal. A multa mínima é de R$ 165,74, e o valor pode chegar a 20% do imposto devido.

Nesse caso, siga os mesmos passos da Declaração do Imposto de Renda que teria sido enviada no prazo normal. Ao fim do procedimento, o contribuinte receberá a “notificação de lançamento de multa” e o Documento de Arrecadação de Receitas Federais (Darf). O pagamento deverá ser feito em até 30 dias.

Créditos de imagem

[1]Leonidas Santana / Shutterstock

[2]Meu Imposto de Renda / Receita Federal (reprodução)

Fonte

RECEITA FEDERAL. Imposto de Renda. Disponível em: https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/perguntas-frequentes/dirpf.

Ferramentas Brasil Escola

Artigos Relacionados

Últimas notícias

Outras matérias